di Milena Gabanelli e Mario Gerevini

Adesso il quadro è più nitido. Parliamo di un crac che non è capitato a casa nostra. Parliamo di quelli che dicevano che «certe cose succedono solo da noi» che «in Germania per esempio non sarebbe successo» che «lì i controlli funzionano…». Parliamo di Wirecard, il colossale dissesto avvenuto in Germania dove i manager, accusati di una serie di reati societari, hanno portato a schiantarsi una lanciatissima società di pagamenti online (l’esordio fu con siti porno e gioco d’azzardo) e dove i controlli hanno toppato in modo clamoroso. La Bafin, la Consob tedesca e la Ernst & Young (Ey), revisori dal 2009, mai si sono trovate in situazioni così imbarazzanti.

Presunzione e nemici

Perfino l’inarrivabile crac della nostra Parmalat (oltre 14 miliardi) da questo punto di vista non è stato altrettanto scandaloso perché non ci furono così tanti e tanto circostanziati allarmi. E qui sta il vero dramma tedesco del caso Wirecard: la presunzione che la puzza di bruciato denunciata dall’esterno per anni fosse un’invenzione dei «nemici» inglesi (il Financial Times con una serie di documentate inchieste) o degli speculatori del mercato (i dossier e i report consegnati alle autorità dai fondi ribassisti). L’odore, se condividi lo stesso ambiente, non lo senti. Nemmeno a Monaco di Baviera. E poi c’era l’orgoglio della fintech nazionale, la risposta tedesca allo strapotere della Silicon Valley sui pagamenti digitali; la concorrente di giganti come Paypal e Western Union con un modello di business che in sintesi era questo: garantire i pagamenti fatti online incassando un premio per il rischio.

La corsa in borsa: +3.115%

Ha raggiunto i 300mila clienti, i 2,2 miliardi di fatturato e 347 milioni di utile, 5.800 dipendenti, e una cavalcata impetuosa del titolo: Wirecard fece +3.115% dal 2009 a fine 2018 quando il Dax, l’indice delle principali aziende tedesche, segnava nello stesso periodo «solo» il +119% e il tecnologico Tecdax il +382%. La capitalizzazione è arrivata a superare i 20 miliardi. L’attività principale di Wirecard è fare da ponte e garantire i pagamenti online a grandi gruppi (Vodafone, Telefonica, Sky Deutschland, i supermercati Aldi in Germania, per fare qualche esempio), inoltre emette carte di debito e anche in Italia diverse società si appoggiavano a Wirecard per le carte di debito emesse con il marchio proprio.

Filippine fatali

La storia di questa azienda è quella di un’auto lanciata a 200 all’ora prima del frontale nelle Filippine, ovvero prima del momento in cui qualcuno ponesse la banale domanda: quei soldi garantiti in depositi bancari a Manila ci sono o no? Nessuno se n’è mai preoccupato; e quei soldi non ci sono mai stati. Per una ragione molto semplice: i documenti che attestavano l’esistenza di 1,9 miliardi depositati nella Bank of the Philippine Islands e nel Banco de Oro Unibank erano falsi. Scomparso anche l’agente fiduciario con ufficio a Makati City, città incollata alla capitale. Dunque presumibilmente falso anche il bilancio.

Vi ricordate di Collecchio?

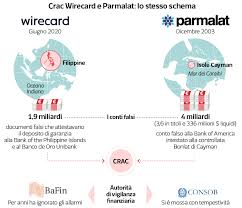

Un’impressionante somiglianza con Collecchio-Tanzi-Parmalat a 17 anni di distanza. Cioè da quando nella notte del 17 dicembre 2003 Steve Sample – vicedirettore di un ufficio di Bank of America – infilò quattro fogli in un fax diretto ai revisori della Parmalat. A Collecchio tirava una brutta aria da qualche settimana ma ci si aggrappava a quel conto da 4 miliardi che garantiva un certo respiro: era intestato alla controllata Bonlat di Cayman che poi diventerà la «famigerata» Bonlat. «Bank of America – scriveva Sample nel suo micidiale referto – non ha alcun rapporto con Bonlat e l’estratto conto è falso». Era la fine. Stesso schema, ma all’epoca la nostra Consob si mosse con tempestività (anche in seguito ad alcune inchieste giornalistiche) per «stanare» i falsi fondi di Collecchio a partire dal Fondo Epicurum. A Monaco invece hanno fatto quadrato. È stato proprio il «buco» filippino a indurre il revisore Ernst&Young a non certificare il bilancio. E a far crollare tutto. Ma vogliamo vedere quante volte negli anni ha suonato l’allarme e la Bafin ha continuato a dormire in un letto matrimoniale con Ey?

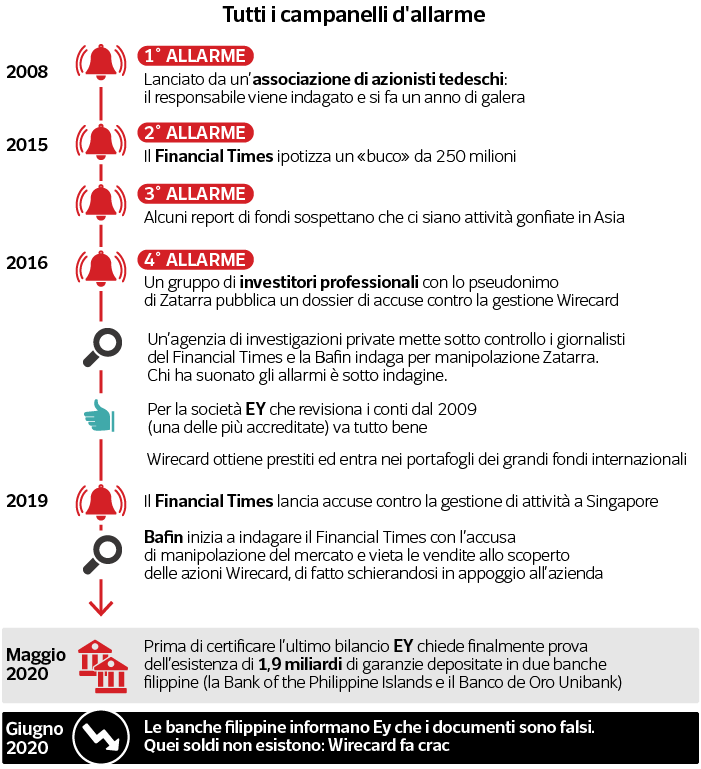

Lancia il primo allarme: arrestato (2008)

Nel 2008 sono passati 9 anni dalla fondazione di Wirecard che all’inizio ha fatto i soldi aiutando i siti porno e di gioco d’azzardo a raccogliere i pagamenti con le carte di credito dei clienti. Il cofondatore Markus Braun nel 2005 l’aveva quotata a Francoforte utilizzando l’«involucro» societario di un call center, così evitando la trafila di documenti e prospetti di quella che in gergo si chiama Ipo (Initial public offering), cioè chi colloca sul mercato per la prima volta le azioni. Dunque nel 2008 un’associazione di azionisti tedeschi adombra l’esistenza di irregolarità di bilancio. Ey, che non è ancora il revisore, riceve l’incarico di fare una verifica speciale. Uno dei responsabili dell’associazione viene indagato perché non aveva denunciato di avere posizioni in azioni Wirecard. Si fa un anno di galera. Intanto nel 2009 Ey diventa il revisore ufficiale. Il primo allarme è suonato, ma in galera ci è andato chi ha denunciato.

Le prime inchieste del Financial Times (2015)

Wirecard galoppa, il mercato la segue, Markus Braun raccoglie mezzo miliardo dagli azionisti e fa shopping in Asia con operazioni spesso oscure, raramente dirette. Singapore è la base. Nel 2015 suona il secondo, molto più autorevole, campanello d’allarme. Il quotidiano britannico Financial Times inizia a pubblicare la serie «House of Wirecard», ovvero inchieste che sollevano dubbi sui conti del gruppo, ipotizzando un «buco» da 250 milioni. In Germania avanzano le interpretazioni dietrologiche sugli inglesi che attaccano il gioiello dei pagamenti teutonico. Tra l’altro quello è l’anno in cui l’Ft passa dal gruppo Pearson ai giapponesi della Nikkei. Suona anche il terzo campanello: sul mercato alcuni report di fondi suggeriscono che le attività di Wirecard in Asia siano gonfiate.

Zatarra accusa, la Bafin li indaga (2016)

Il quarto arriva nel 2016: un gruppo di shortisti sul titolo Wirecard pubblica con lo pseudonimo di Zatarra un dossier di accuse tra cui anche quella di riciclaggio. Gli shortisti sono quelli che vendono allo scoperto titoli non posseduti, scommettendo sul ribasso, e poi li riacquistano. Il rendimento è positivo se il prezzo del titolo scende. Quindi la componente speculativa c’è. E questo è bastato a Bafin, la Consob tedesca, per guardare il dito e non la luna: infatti ha indagato Zatarra per presunta manipolazione del mercato. Intanto un’agenzia di investigazioni private ha messo sotto controllo i giornalisti di FT e altri operatori finanziari londinesi. Il secondo, terzo e quarto allarme sono arrivati e chi ha suonato è sotto indagine. Quattro anni fa.

Chi gioca al ribasso smaschera il rialzo

In quei mesi aveva preso in mano il dossier Wirecard anche Gabriel Grego, fondatore del fondo Usa Quintessential Capital Management, l’uomo che con un report del 24 luglio 2019 avrebbe poi smontato l’impalcatura di falsità con cui la nostra Bio-On aveva costruito in Borsa (Aim) una montagna artificiale da 1,3 miliardi di valore. Chi erano i revisori di Bio-On? Ernst&Young. Ma Grego aveva già svelato le frodi di altre 7 aziende quotate in varie Borse internazionali. Senza mai sbagliare un colpo. Il report su Bio-On, azienda bolognese della bioplastica, non lanciava sospetti era già una sentenza: la «nuova Parmalat», «un castello di carte». Tutto argomentato per concludere che gran parte del fatturato era fittizio. Bio-On a luglio 2019 era la regina dell’Aim, il 23 ottobre veniva arrestato il cofondatore e presidente Marco Astorri e il 20 dicembre il tribunale di Bologna decretava il fallimento della società, valore dei titoli zero. Le autorità italiane sono state rapidissime. Quintessential era posizionata al ribasso e ci ha guadagnato. Nella percezione generale il «ribassismo» è sinonimo solo di speculazione e invece il «rialzismo» di mercato sano. Bio-On e Wirecard insegnano quanti danni ha fatto il «rialzismo» col paraocchi.

L’acquisizione indiana

Wirecard nel 2015 rilevò per 350 milioni la Great Indian Retail Group (e-commerce e pagamento elettronico), la più grossa acquisizione mai fatta. Operazione costruita con l’interposizione di un misterioso fondo delle Mauritius. Finì nel mirino dei giornalisti del Financial Times e la studiò lo stesso Grego. Che oggi ricorda: «Analizzammo la compravendita e sentimmo le fonti locali e i soggetti coinvolti nell’operazione: arrivammo alla conclusione che il valore reale dell’attività di Gi Retail non superasse i 100 milioni». E il resto? «Forse sottratto o forse utilizzato per gonfiare artificialmente le entrate della società madre». Grego aggiunge file al suo dossier (che a maggio di quest’anno era ormai «maturo»). In Germania nessuno si muove. Ey certifica che va tutto bene, le azioni Wirecard corrono e mister Braun ottiene 150 milioni di prestito da Deutsche Bank mettendo a pegno il suo 7%. Quei soldi li ha restituiti in tutta fretta vendendo gran parte della sua quota. Intanto la tecnologia made in Germany scalza la «vecchia» Commerzbank dall’indice Dax, la serie A della Borsa. Questo significa entrare in automatico nei portafogli dei grandi fondi internazionali, quelli che investono sugli indici o su panieri di grandi aziende. Senza indagare, senza farsi troppe domande perché si dà per scontato che il sistema dei controlli funzioni e garantisca. Tanto più a casa dei tedeschi.

La casa del marinaio

Ma quei rompiscatole del Ft non mollano l’osso. Finché all’inizio del 2019, dopo l’ennesima serie di documentatissime inchieste, la Consob tedesca si muove. Ma per indagare su Ft, e a febbraio vieta le vendite allo scoperto parlando di «grave minaccia alla fiducia del mercato» e dell’«importanza di Wirecard per l’economia». In quella fase c’è Singapore al centro delle inchieste per presunte frodi. E probabilmente è stato derubricato a gossip o a folklore il caso di Antonio Agostin, un marinaio in pensione di Cabanatua, Filippine settentrionali, del tutto inconsapevole che nella sua casa, dove vivono in 12 familiari, fosse domiciliata la ConePay International, società riconducibile a Wirecard.

Compensi raddoppiati per Ey

Nella primavera del 2019 Ey certifica i conti della fintech di Monaco e Markus Braun titola così il bilancio 2018, l’ultimo approvato: «Transition to Tomorrow». Sarà invece «Transition to Crac». Ma intanto tra il 2016 e il 2018 Ey ha raddoppiato da 1 a 2,1 milioni i compensi per l’audit. A fine 2019 i primi cigolii seri nell’oliatissima macchina del marketing aziendale. E i primi scricchiolii veri nella granitica tenuta dei tutelatissimi titoli quotati. Il gruppo, anche su pressione degli investitori, incarica la Kpmg (consulenza, revisione, servizi legali) di un report sulle aree oscure. A fine aprile il report esce e, tra l’altro, accusa la società di aver occultato informazioni. Ey rinvia la chiusura della revisione del bilancio. Montano i sospetti filippini. La Bafin rompe gli indugi e presenta denuncia penale alla procura di Monaco, che all’inizio di giugno perquisisce gli uffici di Wirecard.

Fine dei giochi

Il 16 giugno le banche filippine informano Ey che i documenti sono falsi. A quel punto vien giù tutto. Saltano 2 miliardi di prestiti bancari per la mancanza di conti certificati. Bank of China e Deutsche Bank sospendono le linee di credito. La società è insolvente e Braun, maggior azionista con il 7%, viene arrestato e poi liberato su cauzione. La procura di Monaco indaga per aggiotaggio, falso in bilancio e frode. Si muove anche la Commissione Ue per valutare il ruolo di Bafin. È storia dell’ultimo mese. Quasi 2 miliardi volatilizzati, poi 20 di valore in Borsa, il sogno fintech di Monaco e i cani da guardia, anzi i pastori tedeschi del mercato. Puff.